6月22日,穆迪已向碧桂园控股有限公司授予ba1的企业家族评(cfr),并撤销其baa3的发行人评级。同时,穆迪将公司的高级无抵押评级从baa3下调至ba1。穆迪还将碧桂园的评级展望从审查中调整为负面。

评级理由

碧桂园的ba1cfr反映了公司强大的品牌知名度、庞大的土地储备以及在中国开发大众市场住宅物业的往绩记录(a1稳定)。同时,cfr反映了其在低线城市的高风险敞口、资本市场资金获取减弱以及房地产销售和利润率下降对其财务实力的影响。

穆迪预测,由于中国房地产市场疲软,碧桂园的权益合同销售额将在2022年下降约30%至约人民币4000亿元。今年前五个月,由于经营环境艰难以及疫情导致的中断影响,其归属合同销售额下降约40%至人民币1506亿元。

同时,由于市场情绪疲弱,碧桂园进入离岸债券市场的机会仍将受到限制。

碧桂园缩减业务规模以及良好的流动性推动了未来6-12个月债务的预期下降,部分缓和了这些担忧。特别是,截至2021年12月,其1470亿元人民币的非限制性现金和预计的经营现金流将足以支付其到期债务,包括总额约为13亿美元(约85亿元人民币)的两张境外优先票据和总额为29元人民币的各种境内债券1.1亿美元将于2023年底到期或可回售。碧桂园于6月15日提出要约,在2022年7月到期前按面值赎回其6.83亿美元的债券。偿还后,公司将只有一只离岸债券到期至2023年底。

利空不断

6月10日,碧桂园债券“21碧地03”盘中因跌幅超过20%被临时停牌,最终报收于74.57元,跌幅为20.67%。值得一提的是,这已不是碧桂园境内债第一次被砸停牌了。今年3月11日,“21碧地04”也曾被临时停牌,当日跌幅为27.1%。

目前看,碧桂园债券的暴跌与其评级下调有关。

6月8日,惠誉将碧桂园的“bbb-”长期外币和本币发行人违约评级(idr)、高级无抵押评级以及未偿债券评级列入负面评级观察(rwn)名单。

公开信息显示,碧桂园目前存续的美元债有18只,存续规模117.2亿美元,一年内到期规模有13.1亿美元。而截至6月12日晚间,在碧桂园存续的18只美元债中,已有14只美元债的报价跌至40-60之间,收益率也攀升至15%-29%之间。

债券收益率的上升,意味着企业债务违约风险的增加。此前恒大、融创、世茂等房企的风险爆发,都是从债券市场的下跌开始传导。

截至6月17日,碧桂园股价报收于4.31港元,市值已不足1000亿港币。

总负债1.65万亿元

对于处于风声鹤唳中的地产企业而言,偿债能力要远比净利润数据更加受到投资者的关注。年报数据显示,截至2021年末,碧桂园负债高达1.65万亿,资产负债率为84.57%,是房地产行业负债额仅次于恒大的企业。

由于此前过于激进的扩张策略,过去几年碧桂园负债总规模持续大幅扩大。数据显示,2015年-2020年,碧桂园负债总规模由2726.16亿元飙升至1.76万亿元,5年之内涨幅超过6倍。

进入到2021年,碧桂园在“三道红线”政策压力之下开始了缩表进程。但从“三道红线”数据上看,碧桂园仍处于“黄档”范围。

从2021年至今,已有华夏幸福、恒大等多家地产大鳄陆续出现商票逾期,并带出债务危机的情况。而一旦商票发生逾期、违约,就很可能会对在建项目的进度造成影响。就有着近3000亿元短期应付账款的碧桂园而言,一旦出现商票兑付逾期问题,步恒大后尘恐怕将是大概率事件。

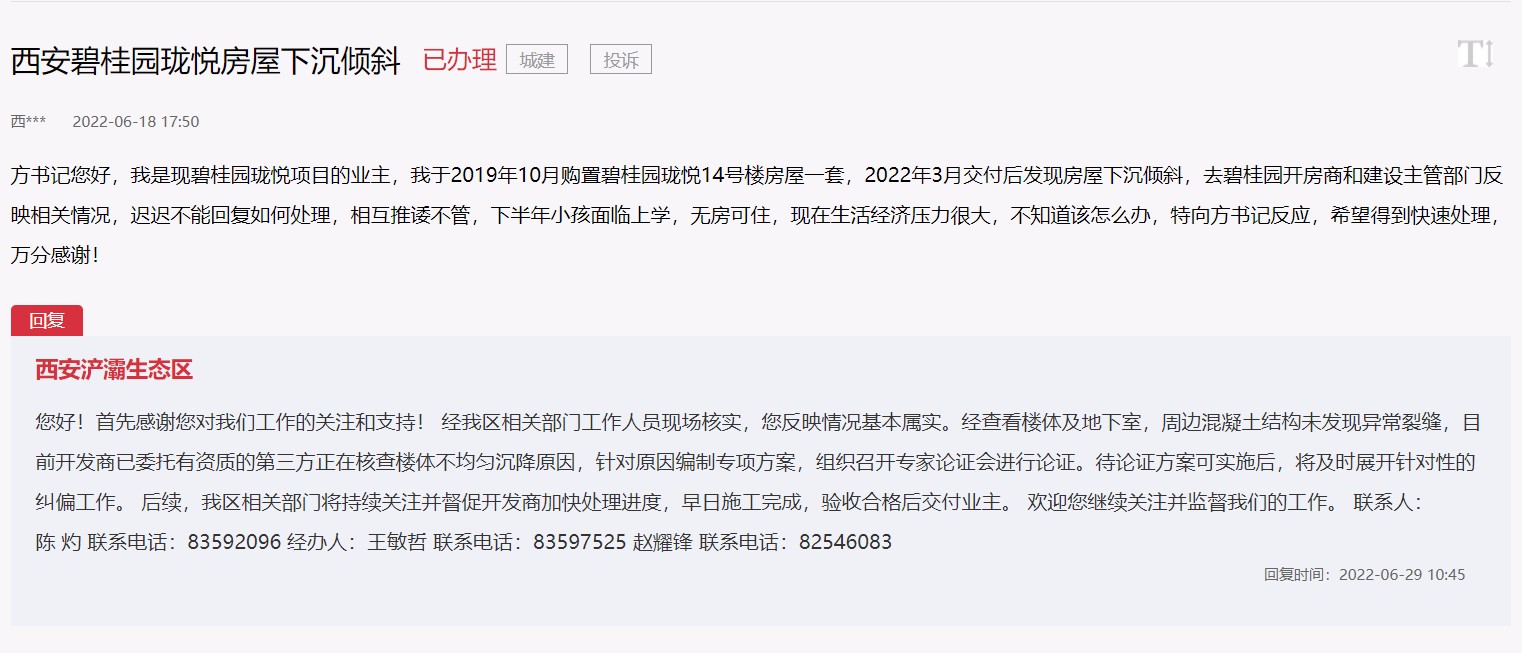

登顶“宇宙第一房企”之后,碧桂园却面临到品质和口碑双双下滑的问题。显然,凡事都存在一个“度”的问题,过度地压缩成本和缩短周期必然带来品质问题,这让碧桂园面临到房屋质量问题长期突出、售后纠纷不断等压力。长期来看,必将加剧其项目去化压力。

此外,尽可能缩短项目周期固然是“高周转模式”的一个关键环节,但房价上涨的预期所带动期房的快速销售才是这一模式的命门所在。随着“房住不炒”等调控政策的持续和疫情的反复,房企销售去化及回款压力开始增加。而随着“三道红线”政策的出台,地产行业融资不断收紧。在销售回款、融资均受到冲击的情况下,高周转房企短期偿债压力越来越大,债务危机愈演愈烈。

成败“高周转”

从2003年房地产市场化改革以来,中国房地产调控前后经历了六轮政策周期。2015年之前,“招保万金”曾被称为地产业“四大金刚”,引领中国房地产行业从无到有,从小变大。自2016年开始,恒大、碧桂园、融创三家民企快速崛起,成为房企中的新三驾马车。

高周转模式成为以上三家民企的共同标签。

所谓高周转模式,就是缩短从拿地到开盘的时间,从而达到利润最大化。而想要实现高周转,房企就要打造出“唯快不破”的运营模式:快速开工、快速取得销售资格、快速卖出期房,快速去拿更多的地储,进而开始新一轮的开工。

碧桂园无疑是这一模式的集大成者。在业内,碧桂园最为著名的就是所谓“456模式”,即拿地4个月开盘,5个月资金回笼,6个月资金再周转。

此后,碧桂园更是一度将“456模式”升级为“0357模式”:0(拿地即开工)、3(拿地3个月售楼处、示范区开放)、5(拿地5个月开盘)、7(拿地7个月现金流回正再投资)。

凭借对高周转模式的深刻理解,碧桂园合同销售金额从2015年的1401亿元一路飙升至2020年的5707亿元,并于2017年超越万科成为第一大房企。

不过,登顶“宇宙第一房企”之后,碧桂园却面临到品质和口碑双双下滑的问题。显然,凡事都存在一个“度”的问题,过度地压缩成本和缩短周期必然带来品质问题,这让碧桂园面临到房屋质量问题长期突出、售后纠纷不断等压力。长期来看,必将加剧其项目去化压力。

此外,尽可能缩短项目周期固然是“高周转模式”的一个关键环节,但房价上涨的预期所带动期房的快速销售才是这一模式的命门所在。随着“房住不炒”等调控政策的持续和疫情的反复,房企销售去化及回款压力开始增加。而随着“三道红线”政策的出台,地产行业融资不断收紧。在销售回款、融资均受到冲击的情况下,高周转房企短期偿债压力越来越大,债务危机愈演愈烈。

如今,信奉高周转模式的恒大已经黯然倒下,融创奄奄一息,而总负债超过1.6万亿元的碧桂园,难免被人视为“下一个恒大”。

![六安亚杰建设工程有限责任公司被暂扣安全生产许可证90天丨皖建罚字[ 2019 ]第38号](https://source.coyis.com/wp-content/uploads/2019/09/皖建罚字-2019-第38号.png)

![六安碧桂园房地产开发有限公司被暂扣房地产开发二级资质证书90天丨皖建罚字[ 2019 ]第37号](https://source.coyis.com/wp-content/uploads/2019/09/皖建罚字-2019-第37号.png)